对于普通个人而言,要实现完全安全的全球资产配置是有一定困难的。因为我们很难拥有足够的专业知识和信息渠道来全面分析整个市场。因此,我们需要借助特殊的渠道和工具来实现这种配置,而香港的理财型美元保单是一种非常好的工具。首先,香港的主流保险公司都是外资公司,拥有超过百年的投资经验。它们经验丰富,在历经多次危机后仍能稳健发展。其次,由于这些公司规模庞大,它们可以轻松获得许多优质资产,不仅限于美元资产。

美元为全球流通货币,也是多个国家的储备货币。香港保险属于离岸资产,同时不纳入征税范围,避债避税。香港的保险公司更注重个人隐私,尊重并保护个人财产;各大保险公司都是注册在百慕大地区,资金更加安全和保密。合理合法地配置境外、美金资产,规避了人民币贬值的风险。香港的储蓄险统一采用美元计价。

香港分红储蓄险是一种较为安全的投资选择。常见的产品通常具有约5%的年化收益率,而一些热销产品在投资后期,年化收益率可达7%左右。这类保险产品风险较低,通常只需几千美元的投资额,因此备受欢迎。在人民币贬值的背景下,约5%的分红收益是一个不错的选择。此外,香港保险允许在全球范围内进行投资,相当于保险公司代表投资者进行全球资产配置,这也是这类保险产品收益较高的原因之一。然而,大部分分红储蓄险的投资期限较长,且未来较长期的汇率变动也不容易预测。因此,对于高净值人群来说,这是一种分散风险的合理选择。

储蓄分红险适合哪些人士

1、欲配置海外资产人士

香港的保单多数为美元保单,可以合理合法地将人民币资产转换为美金海外资产,安全方便。配置海外资产的原因很多,但对冲货币贬值风险是一个比较常见的理由。近一两年人民币贬值的态势,更是催生了香港储蓄类保险大额保单的诞生。

2、高净值人士

高净值人士,通常会考虑到资产保密、财富传承、规避风险等诸多事项,因此也经常会选择配置海外资产。近年来,我国高净值人士配置海外资产的比例越来越高。而香港,是国内最主要的离岸资产管理中心。

3、欲减少税费支出人士

这一点主要针对遗产税。虽然我国目前还没有正式开征遗产税,但近年来不断有各种小道消息流传,立法工作不断推进,人民资产清晰可查(如房产登记等),为日后开征奠定舆论基础、法律依据和现实条件。保险作为一种资产配置的工具,本身是不计入遗产税当中的。其次香港为了引进资本,早已取消了遗产税,因此很多颇具财产的人士,会选择香港储蓄类保险来避税。

4、无时间/精力/能力理财者

5、投资目标明确者

有不少人士是抱着攒钱养老或者为子女准备留学/买房资金的目的来购买这类产品的,需求本身就在15~20年后,所以对长周期这一特点,就不那么敏感了。当然,以上各类人群的需求是有交叉重叠之处的,比如高净值的人士,通常会更关心海外资产的配置,以及更愿意为简单方便而牺牲一定收益等。

香港保险优势有哪些?

稳健增值

潜在收益率6%-7%"分红"是香港储蓄分红保险的一大优势,也是绝大部分客户最看重的一点。大部分港澳储蓄分红保险的预期收益率可以达到6%以上,有的长期超过7%。

多币种保单

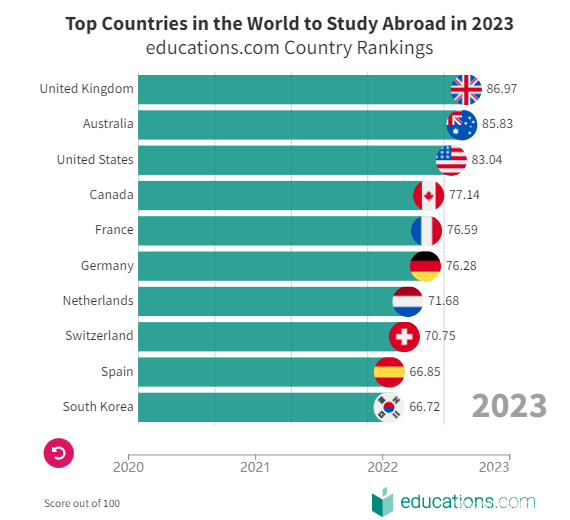

一张保单涵盖人民币、美元、英镑、澳元、加元等7-9种世界主流货币,保单货币可自由转换。通常第3个保单周年日起,每年可转换一次保单货币,保单的保证和非保证现金价值继续滚存。世界瞬息万变,多元货币保单随机应变。从人生财务规划角度,无论身处何地,都能根据人生各阶段需要,灵活转换保单货币,例如出国留学、海外工作、旅居养老等。从资产配置角度,不同币种有不同的投资组合,多元资产策略才能有效分散风险,收益更稳健。

资产隔离

港澳保险还有资产隔离、隐私保护的优势。利用不同的司法管辖区,实现一定的保全作用。信息保密性好,信息公开的可能性大大降低;诉讼难度大,国际诉讼往往耗时长、难度大、执行难,更难被选择。有效地把保险资产合法的隔离开来,为灵活使用资金提供便利。

防后代挥霍

港澳保单提供多种保险金领取方式,可以一笔过领取,也可以分期领取,保单持有人可以自定义身故赔偿支付方式,而且可以随时更改支付安排。防止未成年人资产被他人篡夺或挥霍、防止二代挥霍,按意愿执行资金的分配和给付形式,高效简易地传承财富。